優勝劣敗が顕在化 消費増税の影響残る 2019年暦年 小売り業界別売上高

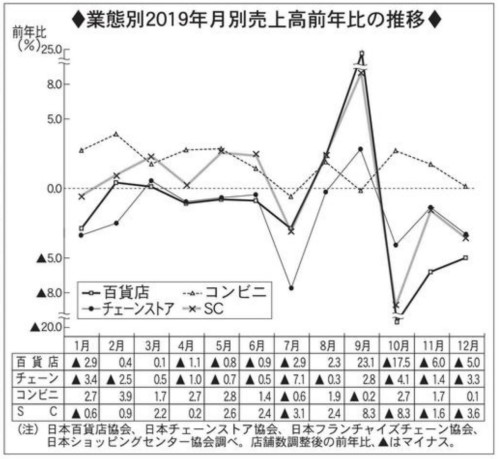

百貨店、チェーンストア、コンビニエンスストアの2019年(令和元年)の暦年(1~12月)売上高が出揃った。全国百貨店は既存店(店舗数調整後)で1.4%減となり、前年に続くマイナスで、その幅は0.6ポイント広がった。チェーンストアの既存店前年比は1.8%減となり、前年よりマイナス幅が1.6ポイント広がり、4年連続のマイナス。コンビニは全店が1.7%増、既存店が0.4%増で、成長が持続しているものの、入店客数は全店、既存店共に減少し、年末の店舗数が前年よりも統計が公表されている05年以降初めて減少し、飽和感が強まってきた。調査期間が異なるものの、通販市場(日本通信販売協会調査)は18年度に8兆円を超え、高水準の成長が続いている。人口減少・少子高齢化の進展と共に、業態間・店舗間の「優勝劣敗」が徐々に顕在化してきている。

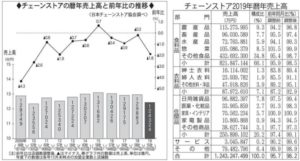

チェーンストア

12兆4324億円、1.8%減 減少幅広がり4年連続減 住関品は健闘、衣料の低迷続く

日本チェーンストア協会が調査したチェーンストア(対象55社・1万550店)の19年暦年(1~12月)売上高は、12兆4324億円余で、店舗数調整後の前年比は1.8%減。前年(0.2%減)よりもマイナス幅が広がり、4年連続のマイナス。全店ベースでは、前年のプラス(0.5%増)から4.3%のマイナスに転じた。総額では5559億円も減少しており、ここ10年間で最も大きい規模だ。

天候不順や農産品の相場安などの影響もあるが、昨年10月以降の消費増税後の駆け込み需要の反動減や増税の影響が大きい。四半期毎の前年比(調整後)推移からも影響度の大小が明らか。第1四半期(1~3月)が1.8%減(調整前0.5%減)、第2四半期(4~6月)が0.7%減(同2.9%減)、第3四半期(7~7月)が1.7%減(同5.9%減)、第4四半期(10~12月)が2.9%減(同7.6%減)。消費増税後のマイナス幅が目立つ。増税前の駆け込み需要が顕在化した9月が2.8%増。この反動減を強いられた10月が4.1%減。加えて第4四半期は暖冬による季節品の低迷が重なり、12月(3.3%減)の落ち込みの影響も大きい。

主要3部門では、売上高の66%超を占める食料品がマイナスながらも比較的堅調。ただ前年のプラス(調整後0.4%増、調整前1.3%増)から1.5%のマイナスに転じ、調整前では4.1%減まで落とした。食料品の中でも、惣菜と水産品は堅調。惣菜は前年に続き安定した伸長率で、調整前は1.5%増。四半期ベースでも惣菜は安定した伸長率で、調整前はいずれの期もプラス。惣菜ニーズの高まりと、各社各店の注力度の表れだ。

主要3部門で最も健闘したのが住関品。前年(0.8%減)とほぼ同水準の0.9%の微減。第3四半期の「貯金」(2.5%増)が奏功した。住関品の中でも前年に続き家具・インテリアがプラスを遂げ、日用雑貨品がほぼ前年並み。両部門共に第3四半期が2%台の伸長率を計上した一方で、第4四半期に順に4.9%減、7%減だったことからも、消費増税前の駆け込み需要が寄与した格好。

ただ衣料品が引き続き低迷。調整後の前年比は7.1%減で、前年(5.3%減)よりもマイナス幅が広がった。紳士(前年6.8%減)、婦人(同7.9%減)、その他衣料(同3.2%減)がいずれもマイナス幅が広がり、改革は道半ばの域を出ていない。

長期統計で捉えると、マイナス基調が続いている。売上高ピークは97年の16兆8635億円で、企業数は129社、店舗数は7876店。19年は97年比で26.3%減となり、総額では4兆4300億円超も減少。企業数は半数以下まで減り、それだけ業界再編が起きた証しだ。店舗数は34%も増加しており、売上げ効率を落としている。

主要部門の構成比も変化してきた。97年時点の食料品のシェアは47.9%で、衣料品が20.6%、住関品が21.7%。それが20年超の間に、食料品は18.2ポイントも上昇し、逆に2割超の衣料品が13.5ポイントも落としてきた。競合激化の変遷が垣間見える。

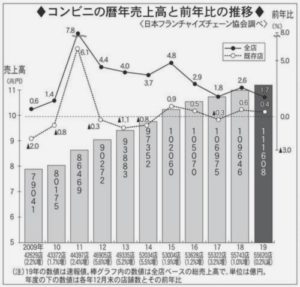

コンビニ

11兆1608億円、1.7%増 全店・既存店共に客単価増 店舗数05年以降で初めて減少

一方、日本フランチャイズチェーン協会が調査したコンビニエンスストア(7社)の19年暦年売上高は、全店ベースが11兆1608億円余で、前年比は1.7%増となり、右肩上がりの成長が続いた。既存店ベースは10兆3421億円余で、前年比は0.4%増。2年連続のプラスで、しかも10兆円を超えた。

全店・既存店のプラス要因は、前年に続き平均客単価の上昇だ。既存店の年間平均客単価は6年連続でプラス。14年が0.2%増、15年が0.7%増、16年が0.9%増、17年が1.5%増、18年は1.9%増、そして19年が2.1%増の632.6円で、伸長率も右肩上がり。全店ベースでは19年が2.0%増の639.3円で、5年連続のプラス。19年の平均客単価を現在の形式で統計を開始した05年と比べると、全店が10.7%増で約62円、既存店が9.2%増で約53円増えている。

日本フランチャイズチェーン協会によると、19年は「店内調理品などのカウンター商材や、冷凍食品、調理麺、おにぎり、デザートデザートなどの中食が好調に推移したことに加え、たばこの売上げ増加、10月から開始されたキャッシュレス還元の効果などにより客単価が上昇した」ためと分析している。少子高齢化の進行、単身世帯の増加、女性の就業率の上昇など、ライフスタイルの多様化に伴う生活者の食の外部化ニーズの表れに他ならない。

しかしながら、12月末の店舗数は5万5620店で、18年末よりも123店減少した。現在の統計開始(2005年)以来、初めてのマイナス。さらに来店客数も全店(0.3%)、既存店(1.6%減)共にマイナス。前年に増して競合激化に伴う停滞感が強まってきている。

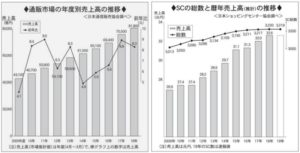

19年は国内ショッピングセンターの総数が前年より1カ所減り、頭打ち感が強まった。一方で前年に続き通販市場(日本通信販売協会の調査)は成長が続いている。業種業態を超えた競合は熾烈化し、業界の勢力図が生活者のニーズと共に刻々と変化している。